El mundo está atravesando por un momento de incertidumbre económica, producto de los rezagos de la pandemia, las afectaciones crecientes causadas por el cambio climático, la guerra entre Rusia y Ucrania, la situación de la economía estadounidense y la fluctuación del dólar.

Colombia no es ajeno a este panorama: con la devaluación del peso y una inflación que en octubre alcanzó el 12,22 %, la economía de las familias de nuestro país se ha visto cada vez más golpeada.

(Lea después: Inflación alta y recesión: los gigantes con los que tendrá que lidiar Colombia en 2023)

Estas condiciones repercuten sobre la utilización de los productos financieros tradicionales: el ahorro y el crédito. Para comprender dicha influencia, el equipo de mercadeo de Confiar Cooperativa Financiera analizó la conducta 213.782 personas en los últimos dos años, ubicadas en los departamentos de Antioquia, Cundinamarca, Boyacá, Valle del Cauca, Risaralda, Caldas, Quindío, Meta y Casanare.

Incremento en la demanda de crédito

A finales de octubre de 2021, 66.657 personas tenían obligaciones de crédito vigentes con la cooperativa. Un año después, esta cifra ha llegado a 73.803 personas, lo cual representa una variación del 10,7 %.

Este crecimiento no es atípico por el número, lo es por la tendencia y por el costo actual del crédito. Mientras que en años anteriores la inclinación de los clientes por el crédito decrecía para esta época, este año tiene una tendencia creciente y exponencial, que sumada al alza de las tasas de interés permite inferir un cambio en el comportamiento del consumidor.

Al examinar la dinámica durante los últimos dos años, se observa que los porcentajes de mora muestran una tendencia estacional. Es decir, se reducen en diciembre y junio –cuando las personas tienen ingresos adicionales– y aumentan progresivamente en los meses intermedios. Esto da cuenta de la disposición natural de las personas a pagar sus deudas cuando tienen condiciones favorables.

Esta tendencia se mantiene entre enero de 2021 y marzo de 2022; los porcentajes de personas con crédito y con mora variaron al mismo ritmo. Sin embargo, a partir de abril de presente año la sintonía entre los comportamientos de estas variables se rompió: la tenencia de crédito ha tenido un alza notable, mientras que la morosidad ha permanecido relativamente estable, aunque muestra señales de aumento.

“Una forma de interpretar este crecimiento es la mayor necesidad de financiación en un escenario de ingresos reducidos”, comentó Andrés Mauricio Velásquez, gerente de mercadeo de Confiar. “A mediano plazo, debe examinarse si la progresiva reducción de recursos afectará la disposición al pago identificada en el comportamiento de los usuarios”.

Un análisis por grupos específicos permite apreciar que la mora afecta de manera especial a los varones, quienes, al mismo tiempo, presentan mayor tenencia de crédito. Aunque la proporción de mujeres con obligaciones es menor, su acceso a crédito crece de forma consistente y su morosidad es estable.

En términos de edad, la mora muestra un alza creciente entre las personas menores de 30 años, quienes también ven disminuir progresivamente su acceso a crédito. De este comportamiento surgen preguntas sobre la inclinación y los medios para acceder al crédito.

A nivel territorial, los Llanos Orientales muestran una desaceleración del crédito y la morosidad. No por decrecimiento de los clientes, sino porque aquellos que se vinculan con la cooperativa vienen demandando servicios diferentes al crédito. Bogotá, Valle del Cauca, Antioquia y Eje Cafetero tienen un comportamiento más generalizado, incrementando la tenencia de crédito y la morosidad. Boyacá, por su parte, incrementa la tenencia de crédito y disminuye la morosidad, lo cual es consistente con buenas prácticas financieras reconocidas en el territorio.

En general, el ahorro ha dejado de moverse

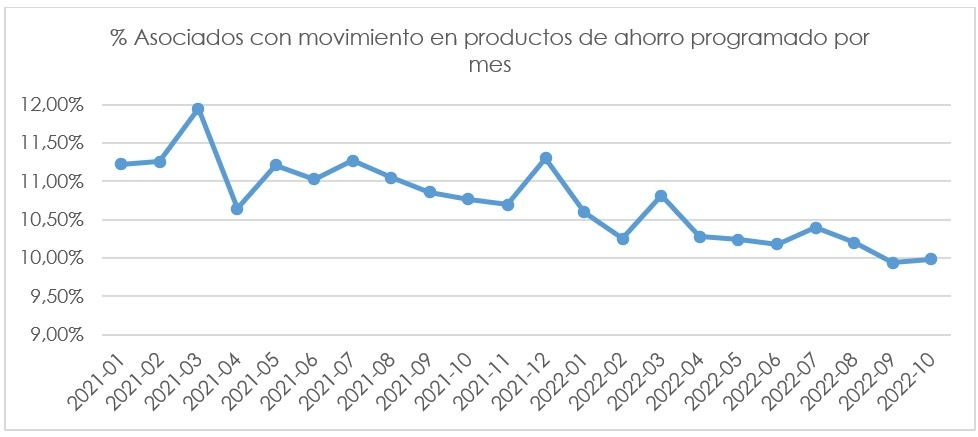

Como el gran grueso de los colombianos, las personas analizadas mantienen hábitos estacionales en cuanto al manejo de sus ahorros, los cuales se derivan de la regularidad de sus ingresos y de la manera como ordenan su gasto en función de éstos: ahorran durante todo el año para retirarlos especialmente en junio y julio y diciembre y enero. Sin embargo, al mismo tiempo, la proporción de personas que utilizan sus cuentas y productos de ahorro programado muestra una tendencia decreciente.

Al respecto, Velásquez afirmó que este comportamiento puede deberse a varias situaciones: “En ahorro programado y cuenta de ahorro vemos dos comportamientos: personas que no han retirado el saldo ahorrado, pero tienen abonos adicionales y otras que los retiraron y la renovación fue menor, ambas atribuibles probablemente a que sus gastos están aumentando y no les alcanzan para ahorrar”.

En el caso específico del CDT, se observa una influencia notable de la TRM sobre la motivación de los usuarios por abrir este tipo de producto, ya que viene aumentando la rentabilidad promedio para el cliente, pero para las entidades esto se traduce en costos, planteando un escenario de competencia más exigente para captar los clientes del mercado inversionista.

En el tramo final de la medición se observa una ralentización, tanto del crecimiento de la TRM como de la participación de asociados con CDT, lo cual podría dar cuenta de un agotamiento de las entidades financieras en sus esfuerzos por animar la realización de depósitos a término.

Dadas las tendencias evidenciadas en el comportamiento de los asociados en los 9 departamentos, es un reto ayudar a las personas a retomar su ahorro aprovechando el incremento estimado de fin de año, ya sea decreciendo el valor de la cuota mensual de crédito, a través de procesos de refinanciación o educándolos para que tengan un gasto austero en la época decembrina.

LO ÚLTIMO

.svg)