Estos son los detalles más importantes del proyecto de reforma tributaria en Colombia y el impacto que deben prever trabajadores y empresas.

El Gobierno del presidente Gustavo Petro ha argumentado que esta reforma servirá para sentar las bases de una economía sostenible, impulsando la batalla contra la desigualdad.

El 8 de agosto de 2022 se radicó ante el Congreso de la República un proyecto de ley con el cual se busca realizar una reforma tributaria en Colombia. Esta reforma trae consigo un aumento de la carga tributaria a la población de mayores ingresos y a las empresas, así como la creación de nuevos impuestos al consumo de ciertos rubros.

Sin embargo, la eliminación de las exenciones es el punto más preocupante, ya que afectará de una forma u otra a diversos sectores de la economía. A continuación, se analiza cómo aumentarán temas como la retención en la fuente y los impuestos con la reducción de las exenciones planteadas en la reforma.

En el escenario de tantos análisis sobre el impacto de esta reforma tributaria para la economía colombiana, desde Softland se construyó un minucioso análisis de los coletazos de la propuesta al segmento empresarial, a las personas naturales y al desarrollo productivo del país.

(Le puede interesar: (Destacado: Cosas buenas, malas y feas que ven desde Los Andes sobre tributaria de Colombia)

¿Cómo afectará la reforma tributaria a la renta de personas naturales?

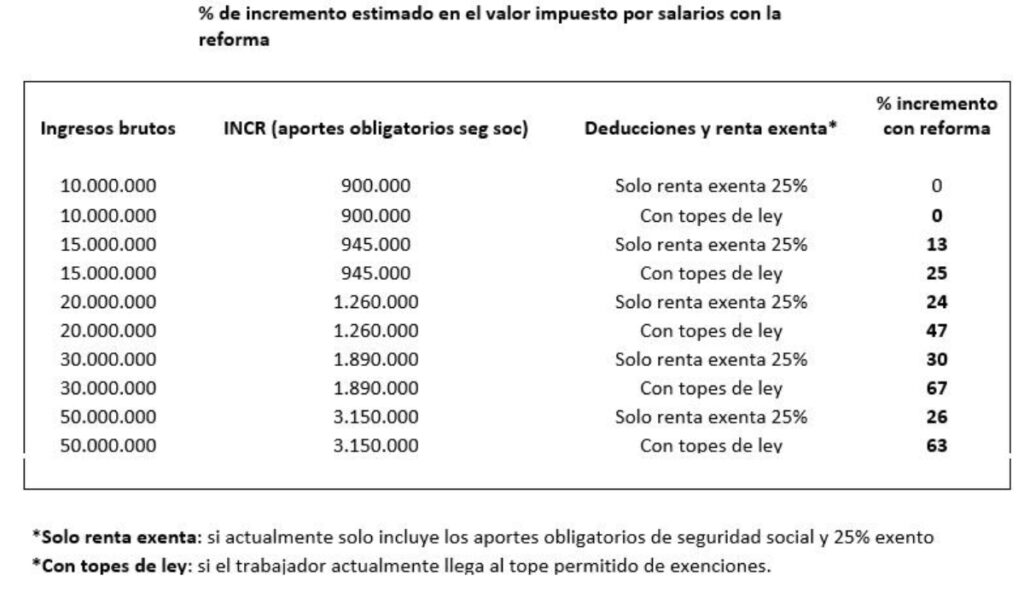

Uno de los objetivos de la reforma tributaria es aumentar la recaudación de la renta de personas naturales $8,12 billones en el primer año. Para esto, se gravará a aquellas personas con ingresos superiores a $10 millones mensuales, limitando los beneficios tributarios con los que cuentan, sin dejar de tener en cuenta que esto no significa que los que ganen menos de $10 millones no se verán afectados.

La eliminación de los días sin IVA y la creación del impuesto nacional al consumo de productos comestibles ultraprocesados afectarán el presupuesto familiar y podría generar más inflación -cuya la variación anual fue del 10,84 % a agosto de 2022-, es decir, la más alta del país en lo que va del siglo XXI. Además, con la fijación de topes más estrictos, nadie podrá reclamar exenciones y deducciones que superen los $4 millones al mes.

El ministro de Hacienda de Colombia, José Antonio Ocampo, ha asegurado en varios escenarios que se va a revisar la propuesta en los ultraprocesados, así como reducir la lista de alimentos gravados.

Para Ricardo Ruiz, socio de KPMG, la propuesta tiene un interés recaudatorio, del orden de los $25 billones, bastante ambicioso y poco realizable, pues es casi el doble de lo que pudiera recoger una tributaria como la de anteriores intentos. Haciendo la salvedad de que la Asociación Nacional de Empresarios de Colombia (ANDI) ve una reforma que pueda lograr algo cercano a los $8 billones.

(Recomendado: Consejos para mejorar la generación de resultados)

Lupa a la propuesta del Gobierno

De aprobarse la reforma tributaria tal como fue presentada, la renta exenta pasaría de máximo $120 millones a $33 millones anuales. Por su parte, las deducciones (incluida la renta exenta) pasarían de máximo $212 millones a $51 millones anuales, al tiempo que se elevará el gravamen de las ganancias ocasionales. La negociación de la propuesta bajó la tarifa propuesta del 20 % al 15 %.

De esta forma, las ganancias ocasionales se sumarán al resto de los ingresos que perciben las personas naturales en un solo monto, al que se aplicará la tarifa de impuestos.

Una mayor carga impositiva disminuiría significativamente el poder adquisitivo de la población más vulnerable, que verá reducida su capacidad para adquirir los alimentos básicos necesarios.

En Colombia, el 25 % de los ingresos laborales se consideran exentos, con una limitación de 240 UVT mensuales (2.880 anuales equivalente a $109.451.520). Con la reforma tributaria, esa exención se fijaría en 790 UVT anuales ($30.023.160), disminuyendo un 72,5 % del beneficio.

En el caso de trabajadores independientes, los honorarios, comisiones y servicios que reciban serán considerados como rentas de trabajo. Esto significa que todas sus fuentes de ingresos se suman y serán gravadas con la misma tarifa que al resto de los trabajadores. De esta manera, la tarifa efectiva de tributación sobre el ingreso bruto sería la siguiente:

(Vea también: Entienda fácilmente qué son, cómo funcionan y cuántas cajas de compensación hay en el país)

En resumen: ¿Cómo impactará la eliminación de las exenciones a los colombianos?

Aunque la reducción gradual de las exenciones está enfocada en eliminar el ventajismo de los ricos y las grandes empresas, también impactará al colombiano promedio.

Dentro de los principales cambios propuestos en la reforma tributaria se encuentran:

- La reducción de la base de rentas exentas de las pensiones de 1.000 UVT mensuales a 1.790 UVT anuales.

- La reducción del límite de la renta exenta del 25 % aplicable a los pagos laborales de 2.880 UVT a 790 UVT anuales.

- La aplicación de nuevas tarifas de impuesto a los dividendos para personas naturales.

- La eliminación del régimen del día sin IVA.

A ojos de Ricardo Ruiz, experto de KPMG, estos efectos también se complementan con el hecho de que las medidas son más complicadas porque en la inversión extranjera de portafolio se ve la competitividad de tarifas entre países, por lo que eliminar el beneficio de las inversiones en bolsa hará que las inversiones de portafolio en renta variable caigan sustancialmente.

Al tiempo que “el hecho de crear un impuesto de ganancias ocasiones más alto haría que una potencial inversión supondría una desinversión costosa y deberían por eso estudiarse esas propuestas”, sentencia Ruiz.

¿Qué impacto tendrá a nivel empresarial?

La reforma tributaria plantea una serie de medidas que afectarían significativamente la rentabilidad. Algunos de estos cambios son:

- Se propone eliminar todas las tarifas especiales, salvo la aplicable a las empresas con participación del Estado superior al 90 %.

- Se elimina la posibilidad de incluir como descuento tributario el 50 % del Impuesto de Industria y Comercio, avisos y tableros efectivamente pagados.

- La creación de un impuesto nacional sobre productos plásticos de un solo uso, así como a las exportaciones de petróleo crudo y carbón sin hacer una diferenciación frente al origen, el transporte y la exportación.

- Eliminación de la reducción de impuestos a empresas que generen empleos directos permanentes.

Sumado esto a que, según Ruiz, la tasa agregada para dividendos no soporta más incrementos, ya que, si se toca la tarifa de dividendos hay que revisar la tarifa de renta, y que esta última se reduzca. Si no se quiere tocar la tarifa corporativa no se podría aumentar la de dividendos.

Aunque en este punto hay que tener en cuenta que, recientemente, Gobierno y Congreso llegaron a unos primeros acuerdos para que la tarifa, en los casos respectivos, no suba hasta el 39 %, sino que el tope sea del 20 %.

A grandes rasgos, para el analista de KPMG, habría que revisar con pinzas los propuestos. Ruiz es enfático en que esta reforma tributaria no parece ser una reforma estructural pues no hay cambios sustanciales sobre la base gravable de personas naturales en el país y Colombia sigue dependiendo de las personas jurídicas, a diferencia de los países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE).

“Hay una recomendación de política tributaria del comité de expertos que muestra que las personas naturales deben tributar a partir de ampliar la base. La propuesta amplía esa tributación limitando beneficios y las personas que ganan desde $10 millones se verán fuertemente afectadas. El impacto va a afectar al ahorro y consumo”, se concluye.

¿Qué pasará con la rotación de personal?

Debido a estos cambios que se proponen, las empresas podrían verse afectadas por la migración de su personal en busca de mejores beneficios. Desde Softland se considera que para mitigar esto, tendrán que implementar mecanismos de compensación, ayudando a sus trabajadores a conseguir un equilibrio tras la nueva realidad.

Ofrecer beneficios no económicos que se enfoquen en mejorar la calidad de vida del trabajador, puede ser clave para evitar la fuga de talento. Estos beneficios motivan a las personas ya que permiten nivelar la carga de trabajo y sus necesidades personales.

Algunos ejemplos de este tipo de beneficios son: horarios flexibles, teletrabajo, guarderías, días libres, actividades de recreación, etc. Esto complementaría la parte monetaria, ayudando al trabajador a mejorar la parte emocional de su día a día.

¿Minimizar el efecto de la reforma tributaria en los trabajadores?

Solo aquellas empresas que se preparen para el cambio serán las que tendrán la oportunidad de proteger su talento humano de una potencial migración de trabajadores.

Para lograrlo, es primordial introducir pautas y planes de bienestar y felicidad, no solo por cuestiones emocionales: un gran número de estudios muestran que las organizaciones que cuentan con empleados felices son más rentables y productivas.

Los colaboradores felices son 86 % más creativos, según un estudio de la Universidad de Berkeley; de otra parte, el autor Shawn Anchor indica que un empleado motivado y satisfecho con su trabajo consigue un aumento del 37 % de las ventas, del 31 % de la productividad y del 19 % en la eficacia.

Con Softland HCM y Softland ERP los ejecutivos y empresarios podrán garantizar la continuidad de su negocio con un software que garantiza el cumplimiento de los requerimientos tributarios y legales de Colombia, y que, además, incluye la gestión del talento. Ahora más que nunca deben enfocarse en una buena gestión del capital humano de su empresa De esta forma, estarán preparados para los cambios que se vienen con la nueva reforma tributaria.

Análisis sobre qué pasará con el salario mínimo

El Gobierno de Gustavo Petro enfrenta un pulso jurídico tras la decisión del Consejo de Estado de suspender el decreto que fijaba un incremento de 23 % en el salario mínimo y el exministro de Hacienda José Manuel Restrepo nos explicó cuáles son los efectos de la medida. Esta es la primera vez que en Colombia sucede un hecho de este nivel, razón por la que hay mucha incertidumbre sobre cómo sucederá.

LO ÚLTIMO

.svg)