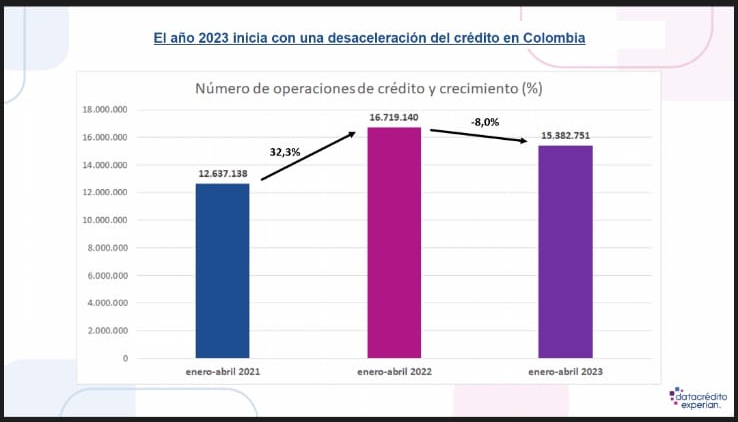

DataCrédito Experian, por medio de un estudio, indica que el número de las operaciones de crédito en Colombia se redujo 8 % entre enero y abril del 2023, en comparación con el año pasado.

(Lea también: Las 3 plataformas (legales y seguras) que prestan dinero fácilmente a miles por Internet)

Esto se traduce en que, mientras en 2021 y 2022 se presentó un crecimiento de 32,3 %, pasando de 12,6 millones de operaciones a 16,7 millones, para el comienzo de este año se redujo el número de créditos a 15,4 millones.

Esta reducción, explica el análisis, se debe por un lado al aumento de las tasas de interés de los créditos, generada por la política monetaria del Banco de la República de aumento de tasas para controlar la alta inflación, y de otro lado al deterioro informado por la Superintendencia Financiera de Colombia, de ciertos tipos de cartera que conduce a restringir la política de crédito en algunas entidades.

Revisando el comportamiento entre los años 2021 y 2023, se aprecia un crecimiento de las operaciones de crédito del 21,7 % para los dos años, que es superior a la inflación de ese periodo.

“Para el desarrollo de este estudio se tomaron en cuenta las operaciones de crédito de las personas naturales que fueron registradas en DataCrédito Experian, además se generó un análisis comparativo con la misma ventana de tiempo de los dos últimos años, y se incluyen las variables del solicitante, así como las características del crédito otorgado”, manifiesta Clariana Carreño, presidente de Experian para Colombia y México.

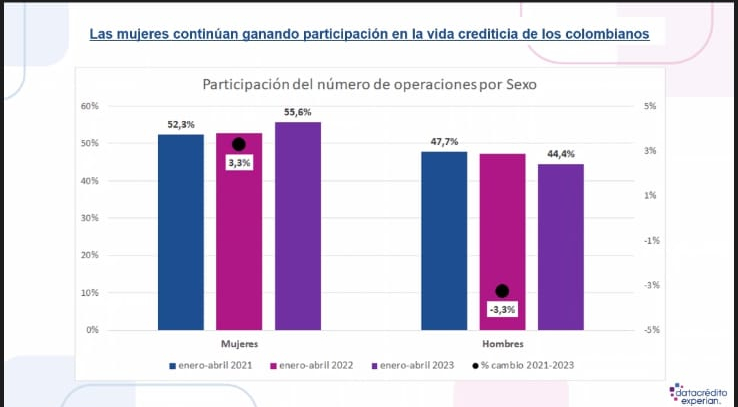

Las mujeres jalonan el crédito en Colombia

En la comparativa por género en el número de operaciones de crédito, para los primeros cuatro meses de los años 2021, 2022 y 2023, se observa que las mujeres inician con el 52,3 % de participación en 2021 y aumentan al 55,6 % en el 2023.

Esto da evidencia del papel relevante de la mujer en la actividad crediticia del país que a lo largo de los años toma más fuerza.

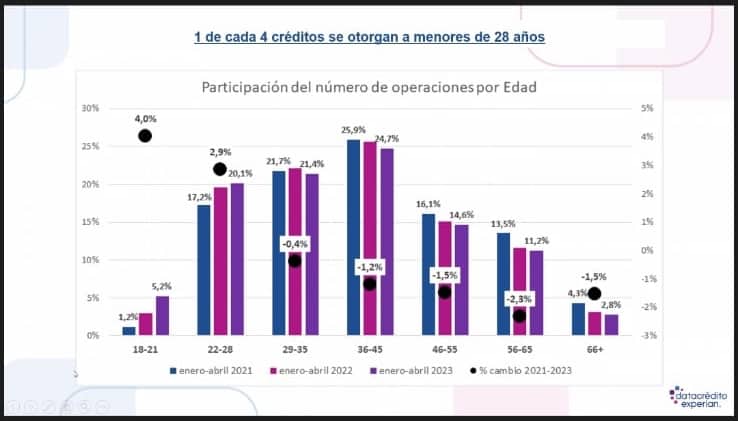

Menores de 28 años tienen mayor participación crediticia

Los menores rangos de edad presentan un mayor crecimiento de la participación en la actividad crediticia.

Se analiza que el rango entre 18 y 21 años tiene una muy importante ganancia del 4 %, pasando del 1,2 % en el periodo de enero a abril de 2021 a un 5,2 % para los mismos cuatro meses del 2023. Además, el crecimiento anual en el número de operaciones fue del 60,8%.

Le sigue en crecimiento de participación el rango de 22 a 28 años, con un 2,9 %, llegando a un 20,1 % de participación en el total de créditos en los primeros cuatro meses del 2023.

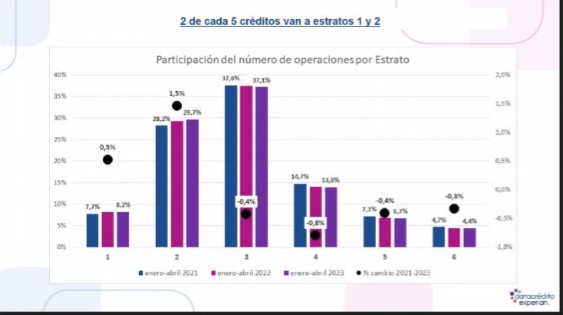

Dos de cada cinco créditos van a estratos 1 y 2

En el análisis de las operaciones de crédito por estrato socioeconómico, los estratos 2 y 3 son los de mayor participación con 29,7 % y 37,1 %, respectivamente, para los primeros cuatro meses del año.

El estrato 1 también gana participación, incrementando 0,5 % entre 2021 y 2023. Así, entre el estrato 1 y 2, casi se logra que dos de cada cinco créditos se hayan otorgado al inicio del 2023 a los estratos socioeconómicos más bajos de la población colombiana.

Esto permite una mejor distribución del crédito y un acceso por parte de las personas con menores condiciones económicas, lo cual ayuda a reducir parcialmente el desbalance entre los diferentes niveles socioeconómicos.

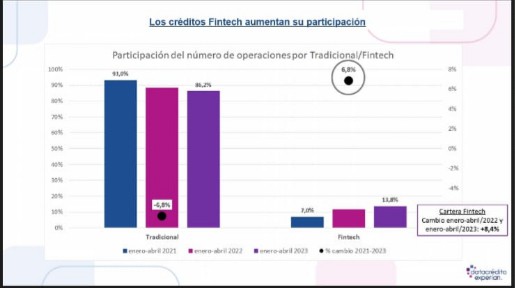

Los créditos Fintech aumentan su participación

Finalmente, tomando el total de operaciones de crédito y dividiéndolas entre los otorgantes tradicionales y los fintech, se establece que los tradicionales son la principal fuente de recursos con el 86,2 %, sin embargo, reduce su participación en el 6,8 % entre los años 2021 y 2023.

En contraste, la participación de los créditos Fintech aumenta progresivamente entre estos dos años con 6,8 %, mostrando la gran relevancia que están adquiriendo.

* Pulzo.com se escribe con Z

LO ÚLTIMO

.svg)